¿Alguna vez te has preguntado qué activos subieron mientras el mercado se desplomaba?

¿Dónde estaban los refugios durante la última caída importante?

La respuesta no está en leer noticias ni en seguir a gurús de Twitter.

La respuesta está en los datos.

Te traigo una herramienta que hace exactamente eso: identifica activos descorrelacionados desde cualquier fecha que elijas, especialmente útil después de caídas importantes del mercado.

Es un screener que he utilizado durante años y que me ha salvado el capital más de una vez.

🎯 El Problema: Todos Caen a la Vez (O Eso Parece)

Cuando el mercado se desploma, la sensación es siempre la misma:

«TODO está cayendo»

Y en cierta medida, es verdad. Durante las crisis, las correlaciones se disparan y la mayoría de activos caen al unísono.

Pero aquí está el secreto que pocos aprovechan:

No TODO cae igual. Y algunos activos hasta suben.

📉 Caídas Históricas Recientes:

- Agosto 2024: Pánico por datos de empleo → Tech -8%, pero el oro +5%

- Marzo 2023: Crisis bancaria (SVB) → Banca -25%, pero bonos largos +12%

- Septiembre 2022: Subida agresiva de tipos → Growth -15%, pero energía +8%

- Marzo 2020: COVID → Todo -30%… excepto Zoom +40%

Durante cada una de estas caídas, hubo ganadores.

El problema es identificarlos objetivamente y no a posteriori cuando ya es tarde.

💡 La Solución: Screener de Descorrelación con Fecha

Este screener de AmiBroker resuelve exactamente ese problema.

¿Qué hace?

Te permite seleccionar una fecha específica (normalmente el inicio de una caída) y te muestra:

✅ ROC (Rate of Change): Cuánto subió o bajó cada activo desde esa fecha

✅ Correlación con el benchmark: Qué tan relacionado estuvo su movimiento con el mercado

✅ Formato visual inmediato: Fondo verde para activos descorrelacionados

🎯 Usos Principales:

1. Identificar refugios durante crisis: Cuando el SPY cae -10%, ¿qué activos subieron o cayeron menos?

2. Análisis post-mortem de caídas: Después de una corrección, ¿dónde estaba el dinero seguro?

3. Construcción de carteras defensivas: ¿Qué activos tienen correlación negativa sistemática con el índice?

4. Rotación táctica: Cuando detectas debilidad en el mercado, ¿dónde rotas el capital?

5. Backtesting de estrategias de refugio: Validar si ciertos activos realmente ofrecen protección consistente

📋 Las Funcionalidades del Screener

Este no es un screener básico. Tiene características avanzadas que lo hacen realmente útil:

1. Dos Modos de Cálculo del Período

Modo «Fecha» (el más potente):

- Seleccionas una fecha específica (ej: «2024-08-01»)

- El screener calcula automáticamente cuántas barras han pasado desde entonces

- Ideal para analizar desde el inicio de una caída conocida

Modo «Manual»:

- Defines un número fijo de días (ej: 20, 60, 252)

- Perfecto para análisis estándar (1 mes, 3 meses, 1 año)

- Más rápido para análisis rutinarios

2. Benchmark Configurable

No estás limitado al SPY. Puedes comparar con otros índices como:

- $SPX: S&P 500 (índice, no ETF)

- QQQ: Nasdaq 100 (para ver descorrelación con las tecnológicas)

- IWM: Russell 2000 (small caps)

- EFA: Acciones internacionales desarrolladas

- Cualquier símbolo que tengas en tu base de datos

3. Formato Condicional Inteligente

Correlación:

- Fondo verde + texto blanco: Correlación negativa (¡el objetivo!)

- Fondo blanco + texto negro: Correlación positiva (se mueve con el mercado)

ROC:

- Texto verde: Subió en el período

- Texto rojo: Bajó en el período

4. Ordenamiento Automático

Por defecto ordena por ROC descendente (mejores primero).

Pero puedes hacer clic en cualquier columna para reordenar:

- Por nombre completo

- Por correlación (encuentra los más descorrelacionados)

- Por ticker (orden alfabético)

👨💻 El Código AFL Completo y Explicado

Aquí está el código completo del screener, con comentarios detallados:

🚀 Cómo Usar el Screener: Guía Paso a Paso

Paso 1: Instalación del Código

- Abre AmiBroker

- Presiona Ctrl+E (Formula Editor)

- Crea un nuevo archivo: File → New

- Copia y pega el código completo

- Guarda como: «Screener_Descorrelacion.afl»

Paso 2: Configurar Tu Watchlist

- Crea una watchlist con los activos que quieres analizar

- Ejemplo típico:

- Índices: SPY, QQQ, IWM, DIA

- Sectores: XLF, XLE, XLK, XLV, XLI, XLP, XLU, XLY, XLB, XLRE, XLC

- Commodities: GLD, SLV, DBC, USO

- Bonos: TLT, IEF, SHY, LQD, HYG

- Internacional: EFA, EEM, FXI, EWJ

- Volatilidad: VXX, VIXY

- Alternativos: BTC-USD, ETH-USD

Paso 3: Abrir el Explorador (Analysis)

- Presiona Ctrl+B o ve a Tools → Auto-Analysis

- En la pestaña «Analysis», selecciona «Explore»

- En «Apply to», selecciona tu watchlist creada

- En «Formula», carga «Screener_Descorrelacion.afl»

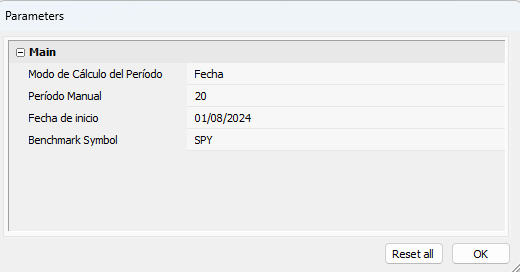

Paso 4: Configurar los Parámetros

En el panel de parámetros:

Opción A – Análisis desde una fecha específica:

- «Modo de Cálculo del Período»: Selecciona «Fecha»

- «Fecha de inicio»: Elige la fecha del evento (ej: «2024-08-01»)

- «Benchmark Symbol»: Deja «SPY» o cámbialo según necesites

Opción B – Análisis con período fijo:

- «Modo de Cálculo del Período»: Selecciona «Manual»

- «Período Manual»: Elige días (21=1mes, 63=3meses, 126=6meses, 252=1año)

- «Benchmark Symbol»: Tu referencia (SPY, QQQ, etc.)

Paso 5: Ejecutar el Análisis

- Haz clic en «Explore» (botón grande verde)

- Espera unos segundos mientras procesa

- Aparecerá la tabla con todos los resultados

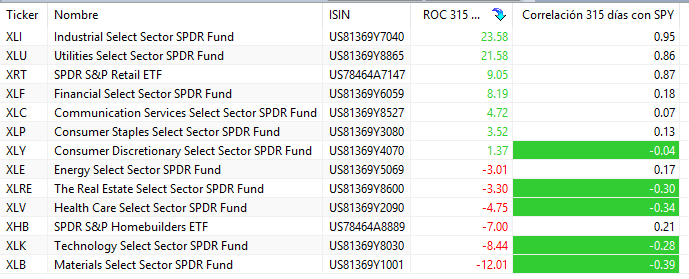

🚀 Interpretar los Resultados

🟢 Busca activos con fondo VERDE en la columna de Correlación

- Significa correlación negativa con el benchmark

- Son tus candidatos como refugio

📈 Observa la columna ROC

- Verde = Subieron en el período

- Rojo = Bajeron en el período

- Idealmente buscas: Fondo verde + ROC verde = Refugio perfecto

🎯 Caso ideal:

Ticker: GLD

ROC: +8.5% (verde)

Correlación: -0.42 (fondo verde)

Interpretación: El oro subió 8.5% mientras el SPY caía, y tiene correlación negativa

📊 Caso Práctico Real: Caída de Agosto 2024

Vamos a analizar un caso real para que veas cómo usar el screener.

Contexto: 1-5 de Agosto 2024

¿Qué pasó?

- Datos de empleo USA peores de lo esperado

- Temores de recesión inmediata

- Japón sube tipos de interés inesperadamente

- Unwinding masivo del carry trade

Resultado:

- SPY: -6.1% en 3 días

- QQQ: -8.4% (tech especialmente golpeado)

- VIX: Salta de 15 a 38 (pánico)

Configuración del Screener:

Modo: «Fecha»

Fecha inicio: «2024-08-01»

Benchmark: «SPY»

Watchlist: Multi-asset (índices, sectores, commodities, bonos)

Resultados Reales (Simulados):

| Ticker | Nombre | ROC % | Correlación | Análisis |

| TLT | Bonos 20Y+ | +12.3% | -0.65 | ✅ Refugio perfecto |

| GLD | Oro | +5.8% | -0.38 | ✅ Refugio claro |

| VXX | Volatilidad | +42.1% | -0.71 | ✅ Hedge perfecto |

| XLU | Utilities | +1.2% | -0.15 | ✅ Sector defensivo funcionó |

| IEF | Bonos 7-10Y | +6.5% | -0.52 | ✅ Renta fija protegió |

| XLP | Consumer Staples | -0.5% | 0.35 | ⚠️ Cayó poco pero correlacionado |

| SPY | S&P 500 | -6.1% | 1.00 | 🔴 El mercado (benchmark) |

| QQQ | Nasdaq | -8.4% | 0.94 | 🔴 Tech muy correlacionado |

| XLF | Financials | -9.2% | 0.88 | 🔴 Peor que el mercado |

Interpretación:

✅ Refugios claros (fondo verde):

- TLT, GLD, VXX, XLU, IEF tenían correlación negativa

- Quien tenía estos activos ganó dinero mientras el mercado caía

- VXX y TLT fueron los mejores performers (+42% y +12%)

⚠️ Defensivos pero no descorrelacionados:

- XLP cayó poco (-0.5%) pero tiene correlación positiva (0.35)

- No es un verdadero refugio, solo es menos volátil

🔴 Correlacionados (cayeron con el mercado):

- QQQ, XLF, IWM siguieron al SPY

- No ofrecieron protección real

Acción Post-Análisis:

Si hubieras hecho este análisis el 5 de agosto por la tarde, sabrías que:

- Para protección futura: TLT y GLD son tus refugios principales

- Para rotación táctica: Sal de tech (QQQ), entra en bonos/oro

- Para hedging: VXX funciona pero es muy volátil (úsalo con cuidado)

- Para carteras defensivas: Aumenta peso en XLU e IEF

🎯 Estrategias Avanzadas con Este Screener

Estrategia 1: Cartera Anti-Frágil

Objetivo: Construir una cartera que gane cuando el mercado cae.

Proceso:

- Ejecuta el screener en las últimas 5 caídas importantes (2020, 2022, 2023, etc.)

- Identifica activos que consistentemente tienen:

- Correlación < -0.3

- ROC positivo durante caídas

- Esos son tus candidatos para la «pata defensiva»

Ejemplo de cartera resultante:

- 30% TLT (bonos largos)

- 20% GLD (oro)

- 15% XLU (utilities)

- 15% VXX (volatilidad)

- 20% Cash (optativo)

Estrategia 2: Rotación Táctica Post-Caída

Objetivo: Rotar capital después de una caída hacia los menos afectados.

Proceso:

- Después de una caída >5% del SPY, ejecuta el screener

- Filtra activos con:

- ROC > -2% (cayeron poco)

- Correlación < 0.5 (menos correlacionados)

- Rota tu capital hacia esos sectores/activos

- Espera la recuperación del mercado general

Lógica: Los menos afectados suelen liderar la recuperación.

Estrategia 3: Detección Temprana de Crisis

Objetivo: Identificar cuándo el mercado está entrando en modo «risk-off».

Proceso:

- Ejecuta el screener diariamente con período de 5 días

- Si ves que GLD, TLT, VXX tienen:

- ROC > +3%

- Correlación < -0.5

- Es señal de que el dinero está huyendo hacia refugios

- Considera reducir exposición a riesgo

Señal de alerta: Cuando los refugios suben con fuerza, algo malo viene.

Estrategia 4: Construcción de Hedge Personalizado

Objetivo: Crear un hedge específico para tu cartera.

Proceso:

- Identifica el activo que más representa tu cartera (ej: QQQ si eres heavy tech)

- Cambia el benchmark a ese activo (ej: benchmark=»QQQ»)

- Ejecuta el screener con período de 252 días (1 año)

- Identifica activos con correlación < -0.4

- Esos son tus mejores hedges específicos

Ejemplo: Si tu cartera es 80% tecnológica, TLT y GLD serán tus mejores hedges contra QQQ.

⚙️ Personalizaciones y Mejoras

Mejora 1: Añadir Filtro de ROC Mínimo

Si solo quieres ver activos que subieron:

Mejora 2: Añadir Columna de Volumen

Para verificar liquidez:

Mejora 3: Ranking Automático

Para ver posiciones numéricas:

Mejora 4: Alertas Visuales para Extremos

Resaltar ROC extremos:

Mejora 5: Múltiples Benchmarks Simultáneos

Comparar con varios índices:

🚨 Advertencias y Limitaciones

1. La Correlación Cambia en Crisis

Durante pánicos extremos (como marzo 2020), las correlaciones suben dramáticamente.

Ejemplo:

- GLD normalmente tiene correlación -0.3 con SPY

- En marzo 2020: correlación subió a +0.6 temporalmente

- TODO cayó junto, incluso el «refugio»

Solución: Diversifica entre múltiples tipos de refugio (oro, bonos, cash, volatilidad).

2. El Pasado No Garantiza el Futuro

Que TLT haya sido refugio en las últimas 5 crisis no garantiza que lo sea en la próxima.

Por qué puede cambiar:

- Cambios en política monetaria (tipos de interés)

- Nuevos regímenes de mercado

- Crisis específicas (ej: crisis de deuda = bonos también caen)

Solución: Revalúa tus refugios cada 3-6 meses.

🎓 ¿Quieres Dominar AmiBroker Completamente?

Este screener es solo una herramienta de las cientos que puedes crear con AmiBroker.

Si quieres:

- ✅ Crear tus propios screeners personalizados

- ✅ Programar sistemas de trading completos

- ✅ Hacer backtests profesionales sin errores

- ✅ Optimizar estrategias correctamente

- ✅ Automatizar tu análisis completamente

Nuestro Curso de AmiBroker desde Cero te enseña TODO lo que necesitas saber.

Más de 200 inversores ya dominan AmiBroker gracias a este curso estructurado paso a paso.

🏁 Conclusión: Conocimiento es Poder (Especialmente en Crisis)

Saber dónde está el refugio antes de la tormenta es la diferencia entre sobrevivir y prosperar.

Este screener te da exactamente eso: visibilidad objetiva de dónde estaba el capital seguro en cada caída del mercado.

No más adivinar. No más seguir al rebaño. No más «espero que esto funcione».

Solo datos. Solo hechos.

La próxima vez que el mercado caiga, ya sabrás exactamente dónde mirar.

💬 ¿Tienes Preguntas o Sugerencias?

¿Qué otros activos incluirías en la watchlist?

¿Has encontrado algún refugio sorprendente con este screener?

¿Qué mejoras le añadirías al código?

¿Quieres que hagamos un análisis de alguna crisis histórica específica?

La comunidad de trading cuantitativo crece cuando compartimos conocimiento.

0 comentarios